Allgemeine Informationen

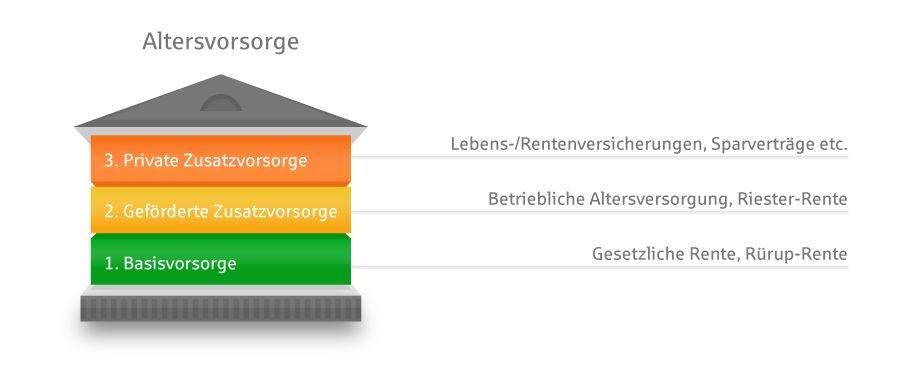

Ihr Weg führt über drei Stufen, wenn Sie Ihren Lebensstandard dauerhaft erhalten und auch Ihre Familie absichern möchten.

1. Basisvorsorge

Die erste Stufe der Altersvorsorge besteht aus der gesetzlichen Rente, verschiedenen Versorgungswerken und aus der sogenannten Rürup-Rente mit steuerlichen Vorteilen für Selbstständige und Freiberufler.

2. Geförderte Zusatzvorsorge

Die zweite Stufe der Altersvorsorge bilden private und betriebliche Vorsorgemaßnahmen, die durch das Alters vermögens- und Alterseinkünftegesetz gefördert werden. Sie sparen regelmäßig und profitieren zusätzlich von der staatlichen Förderung. Auch Ihre Angehörigen können Sie auf diesem Weg mit absichern.

3. Private Zusatzvorsorge

Die dritte Stufe der Altersvorsorge umfasst alle Maßnahmen, die nicht staatlich gefördert sind. Das ist für Sie interessant, wenn Sie flexibler sparen möchten als bei der betrieblichen Altersversorgung oder bei der Riester- rente.

Fünf einfache Tipps, um auf die richtige Weise alt zu werden.

Ein langes und erfülltes Leben ohne Sorgen – wer wünscht sich das nicht?

Wir können zwar nicht sagen, was die Zukunft bringt. Aber wir unterstützen Sie heute dabei, Ihr Leben im Alter so angenehm wie möglich zu gestalten.

1. Fangen Sie früh an.

Je früher Sie sich um die Altersvorsorge kümmern, desto besser. Sie profitieren vom berühmten Zinseszinseffekt und können mögliche Kursschwankungen besser ausgleichen. Sie sind schon älter und möchten Ihre Rente aufbessern? Auch dafür finden wir eine passende Lösung. Hauptsache: nicht warten, sondern starten!

2. Kein Betrag ist zu gering.

Auch aus kleinen Beträgen können große Vermögen entstehen, wenn man den richtigen Plan hat und frühzeitig loslegt. Sie sind unsicher, ob Sie jeden Monat genügend Geld zurücklegen können? Fragen Sie uns.

3. Schöpfen Sie die Fördermittel voll aus.

Mehr Geld vom Staat, mehr Geld vom Betrieb, weniger Steuern. Gemeinsam finden wir einen Weg, bei dem Sie von den verschiedenen Angeboten am besten profitieren.

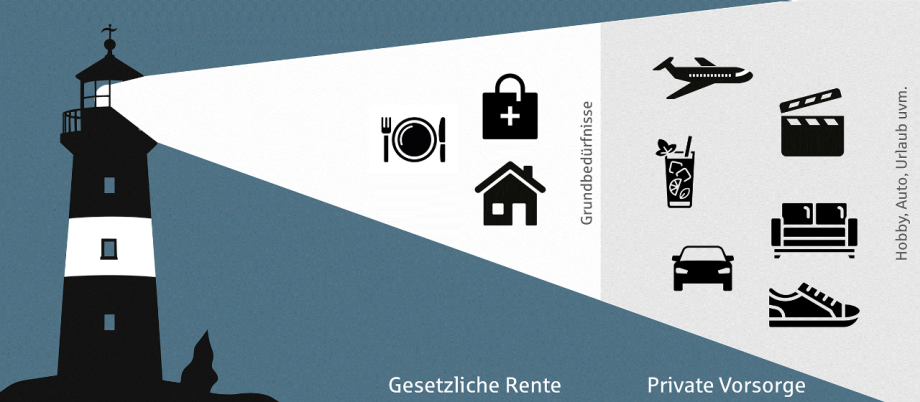

4. Schließen Sie Ihre Versorgungslücke.

Die staatliche Rente fällt von Jahr zu Jahr geringer aus. Daher brauchen Sie als Ergänzung eine gute private Altersvorsorge. Auch hier gibt es viele Optionen, vom Sparplan bis zum Aktienfonds. Wir stellen fest, wie viel Geld Ihnen im Alter fehlt. Auf dieser Basis erarbeiten wir die Lösung, die am besten zu Ihrem Leben passt.

5. Lassen Sie sich gründlich beraten.

Nicht jede Form der Altersvorsorge ist für Sie geeignet. Nehmen Sie sich deshalb die Zeit für eine ausführliche Beratung.

Starten statt warten

Lesen Sie hier das Interview mit Dr. Michael Meyer, Vorstandsmitglied der Stadtsparkasse Düsseldorf, zum Thema Rentenlücke.

Reicht Ihre Rente im Alter aus? Finden Sie es in 2 Minuten heraus!

Unsere lebenslange Rente bringt Sie im Ruhestand zum Strahlen.

1. Basisvorsorge

Die erste Stufe der Altersvorsorge besteht aus der gesetzlichen Rente, verschiedenen Versorgungswerken und aus der sogenannten Rürup-Rente mit steuerlichen Voreteilen für Selbstständige und Freiberufler.

Aktivplan Basis

- Altersvorsorge für Selbsständige, Freiberufler und alle, die Steuern sparen wollen

- Mix aus fondsgebundener und konventioneller Anlage

- Steuerlich abzugsfähige Beiträge

Allianz BasisRente

- Individuelle Vorsorge gestalten

- Hinterbliebenenschtuz kann im Todesfall die Angehörigen finanziell unterstützen

- Sofortrente mit Einmalbeitrag von mind. 3.000 € möglich

2. Geförderte Zusatzvorsorge

Die zweite Stufe der Altersvorsorge bilden private und betriebliche Vorsorgemaßnahmen, die durch das Altersvermögens- und Alterseinkünftegesetz gefördert werden. Sie sparen regelmäßig und profitieren zusätzlich von der staatlichen Förderung. Auch Ihre Angehörigen können Sie auf diesem Weg mit absichern.

Wohn-Riester

- Schnell und günstig in die eigenen vier Wände

- Staatliche Prämien nutzen

- Ihr Eigenheim als Altersvorsorge

Allianz RiesterRente

- Förderung durch Zulagen und mögliche Steuervorteile

- Auch für jedes Kind ist eine Zulage möglich

- Sichere Altersvorsorge durch lebenslang garantierte Rente

Betriebliche Altersversorgung

- Lebenslange garantierte Rentenzahlungen

- Möglichkeit der Kapitalauszahlung

- Erhebliche Steuervorteile und Ersparnis von Sozialabgaben

3. Private Zusatzvorsorge

Die dritte Stufe der Altersvorsorge umfasst alle Maßnahmen, die nicht staatlich gefördert sind. Das ist für Sie interessant, wenn Sie flexibler sparen möchten als bei der betrieblichen Altersversorgung oder bei der Riester- Rente.

Allianz PrivatRente KomfortDynamik

- Hohe Stabilität der Kapitalanlage

- Flexibilität in der Beitragszahlung: ratierliche oder einmalige Investition

- Attraktive Balance aus Renditechancen und Sicherheit

- Professonelles Anlagemanagement mit aktiver Steuerung der Kapitalanlage

neue leben Aktivplan

Rein ins Abenteuer Leben

- Lebenslange Flexibilität

- Mix aus koventionellen und fondsgebundenen Anteilen

- Wahl zwischen lebenslanger Rentenzahlung oder Kapitalauszahlung möglich

- Sicherheit durch endfälligen Beitragserhalt und Pflegekomponente

Allianz PrivatRente Perspektive

Entspannt vorsorgen

- Attraktive Gesamtverzinsung

- Stabilität und Ertragskraft aus dem Allianz Sicherungsvermögen

- Hohes Maß an Flexibilität

FAQ

Nach heutigem Stand reicht die staatliche Rente nicht aus, um in Zukunft den gewohnten Lebensstandard halten zu können. Daher ist es wichtig, dass Sie sich frühzeitig über die für Sie passende Rentenversicherung beraten lassen.

Die Altersvorsorge gliedert sich in drei Bereiche: die gesetzliche Rentenversicherung, die betriebliche und die private Altersvorsorge. Gerade bei der privaten Altersvorsorge haben Sie eine Vielzahl an Möglichkeiten, für morgen vorzusorgen.

Um eine gute Basis für die Zukunft zu schaffen, empfiehlt sich ein Betrag von fünf bis zehn Prozent des Bruttogehalts. Auch kleinere Beträge können hilfreich sein. Wichtig ist vor allem, dass Sie regelmäßig etwas zurücklegen und möglichst früh damit beginnen.

Wenn Sie nach 2040 in Rente gehen, müssen Sie die komplette Rente (also 100 Prozent) versteuern. Bis dahin steigt der zu versteuernde Anteil Stück für Stück an.

Die eigene Immobilie ist eine beliebte Form der privaten Zukunftsplanung – gerade in Zeiten niedriger Zinsen. Allerdings sollten Sie zu Beginn einer Finanzierung über ausreichend Eigenkapital verfügen – und nicht nur das Objekt, sondern auch die Konditionen detailliert betrachten. Am besten lassen Sie sich ausführlich beraten.

Gesetzlicher Hinweis:

Das Gesetz zur Neuregelung des Versicherungsvermittlerrechts schreibt vor, dass der Beruf des Versicherungsvermittlers in der Regel nur mit einer Erlaubnis der zuständigen IHK ausgeübt werden darf. Die entsprechende Visitenkarte der Stadtsparkasse Düsseldorf finden Sie hier:

Visitenkarte für Versicherungsvermittler gemäß EU-Richtlinie

Wir, als Ihre Sparkasse, verwenden Cookies, die unbedingt erforderlich sind, um Ihnen unsere Website zur Verfügung zu stellen. Wenn Sie Ihre Zustimmung erteilen, verwenden wir zusätzliche Cookies, um zum Zwecke der Statistik (z.B. Reichweitenmessung) und des Marketings (wie z.B. Anzeige personalisierter Inhalte) Informationen zu Ihrer Nutzung unserer Website zu verarbeiten. Hierzu erhalten wir teilweise von Google weitere Daten. Weiterhin ordnen wir Besucher über Cookies bestimmten Zielgruppen zu und übermitteln diese für Werbekampagnen an Google. Detaillierte Informationen zu diesen Cookies finden Sie in unserer Erklärung zum Datenschutz. Ihre Zustimmung ist freiwillig und für die Nutzung der Website nicht notwendig. Durch Klick auf „Einstellungen anpassen“, können Sie im Einzelnen bestimmen, welche zusätzlichen Cookies wir auf der Grundlage Ihrer Zustimmung verwenden dürfen. Sie können auch allen zusätzlichen Cookies gleichzeitig zustimmen, indem Sie auf “Zustimmen“ klicken. Sie können Ihre Zustimmung jederzeit über den Link „Cookie-Einstellungen anpassen“ unten auf jeder Seite widerrufen oder Ihre Cookie-Einstellungen dort ändern. Klicken Sie auf „Ablehnen“, werden keine zusätzlichen Cookies gesetzt.